La Lettre n°56 de Mars - Avril 2007

Actualités : Quelques réflexions sur la prime de risque

Comme sur tous marchés, les transactions sur les actions des entreprises s’effectuent au prix du marché, c'est-à-dire à un prix qui réunit à la fois un acheteur et un vendeur.

Dans la zone euro, début 2007, le taux de rentabilité attendu du marché est de l’ordre de 8 % (2). Sur la base d’un taux de l’argent sans risque de 4,15 % environ correspondant au taux des OAT 10 ans, la prime de risque du marché actions européennes est donc actuellement un peu inférieure à 4,0 %. Pour les Etats-Unis, Morgan Stanley (3) estime le taux de rentabilité attendu du marché à 8,45 – 8,60 % et la prime de risque à 3,65 % / 3,80 % avec des obligations d’Etat 10 ans rapportant 4,80 %.

Cette prime de risque du marché actions, c’est-à-dire l’écart entre la rentabilité du marché et le taux de l’argent sans risque, est actuellement estimée selon deux approches possibles :

• soit à partir des données prévisionnelles (les flux de trésorerie disponibles futurs) et du cours de bourse actuel, dont on déduit, après quelques calculs, le taux d’actualisation utilisé, et donc la prime de risque puisque le taux d’actualisation est égal pour l’ensemble du marché au taux de l’argent sans risque plus la prime de risque. On parle alors de prime de risque anticipé (4), car elle est basée sur les attentes d’aujourd’hui des investisseurs, anticipé et non anticipée car c’est le risque qui est anticipé et non la prime qui est bien actuelle elle ;

• soit à partir des données historiques des taux de rentabilité obtenus par les investisseurs puisque sur très très longue période, dans des marchés efficients, les taux de rentabilité obtenus ex-post doivent être égaux au taux de rentabilité exigés ex-ante. On parle alors de prime de risque historique, basée sur le sympathique principe selon lequel on finit à très long terme par obtenir ce que l’on demande.

3. Les faiblesses de la prime historique

De fait, la prime historique est entachée de trois défauts :

• son calcul nécessite, vue la volatilité des rentabilités annuelles observées (des taux annuels de + 20 % ou – 20 % ne sont pas rares (5)), des données sur une très longue période afin de réduire l’écart-type des observations et d’obtenir une moyenne pertinente (6). Même sur 75 ans, l’écart type théorique d’observations suivant une loi normale est de 2,5 %, ce qui veut dire qu’une prime de 5 %, par exemple, a autant de chance de se situer à 2,5 % qu’à 5 % ou à 7,5 %. Ainsi UBS (7) estime que la prime de risque pour les Etats-Unis calculée par Ibbotson (8) depuis 1926, souvent citée et utilisée (7,1 % en moyenne arithmétique et 5,2 % en moyenne géométrique), changerait d’un point si elle était calculée à partir de 1925 ou 1927.

• quand les marchés sont haussiers, comme depuis mars 2003, le taux de rentabilité historique obtenu croît et donc la prime de risque calculée comme une moyenne incluant des années récentes à (très) bonne performance augmente, au moment même où, du fait de la bonne conjoncture boursière, les taux de rentabilité exigés par les investisseurs baissent. De la même façon, lorsque les marchés sont baissiers (2000 à 2003), les taux de rentabilité obtenus sont négatifs et font donc baisser la moyenne historique qui les prend en compte. Au même moment, les exigences de rentabilité des investisseurs s’élèvent (ce qui explique une partie ou la totalité de la baisse). Ceci est donc totalement incohérent ;

• les calculs de rentabilité passée ignorent le cas des entreprises qui ont fait faillite sur la période étudiée puisque cette méthode ne s’intéresse qu’à l’évolution des cours des entreprises existantes aujourd’hui. Or le fondement d’un taux de rentabilité est bien la rémunération du risque qui peut faire qu’à un moment donné une entreprise fasse faillite. Il n’est donc pas surprenant que la méthode aboutisse à des chiffres de prime de risque plus élevés (7 % environ) que la méthode prospective (un peu en dessous de 4 % actuellement) puisqu’elle ignore le cas des investissements ayant eu une rentabilité de – 100 % (faillite). C’est comme si pour mesurer le niveau scolaire moyen des jeunes de 18 ans, on ne s’intéressait qu’à ceux qui ont eu le Bac… (9)

4. Une mise en œuvre des primes historiques incohérente

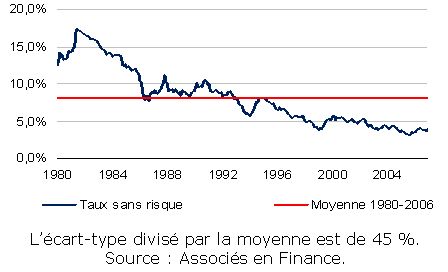

Dès lors, les tenants de l’approche historique pourraient être fondés, utilisant le même argument de volatilité, à calculer un taux de l’argent sans risque moyen calculé sur longue période. Ils ne le font pas, car ils se rendent probablement compte de l’absurdité du résultat sur un paramètre, le taux de l’argent sans risque, que tout un chacun peut lire dans son quotidien.

De surcroît, il est incohérent, comme malheureusement souvent observé, de calculer la prime de risque (E (rm) – rf) avec un certain taux de l’argent sans risque et dans la formule r = rf + ß × (E (rm) – rf), de remplacer rf par un chiffre différent de celui qui a servi au calcul de la prime de risque (car on ignore la plupart du temps quel est le taux sans risque qui a servi à calculer la prime de risque).

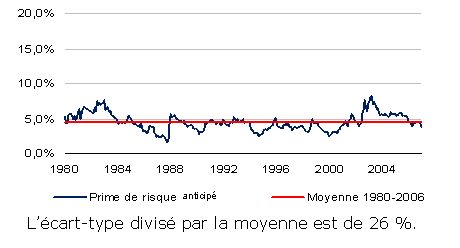

Enfin ceux qui ont une longue pratique des primes de risque anticipé savent que lorsque les taux d’intérêt montent, comme c’est le cas depuis quelque temps, que la prime de risque a plutôt tendance à baisser. Si bien que le taux de rentabilité exigé ne monte pas autant que ne le laisse supposer l’évolution du taux de l’argent sans risque, la prime de risque absorbant en partie la hausse des taux. Et vice-versa en cas de baisse des taux d’intérêt. Au total, le taux de rentabilité exigé par l’actionnaire, calculé avec une prime de risque anticipé est moins volatile que le taux de rentabilité calculé avec une prime de risque constante.

5. Pour conclure

Comme notre lecteur l’aura compris, nous ne saurions trop lui déconseiller l’usage des primes de risque historiques dans une pratique opérationnelle de la finance. Par contre dans une perspective d’études historiques…

Comme il existe plusieurs sources disponibles de prime de risque anticipé et comme sur le très court terme (quelques jours à quelques semaines) elles peuvent être très volatiles pour des raisons techniques (10), on pourra calculer des moyennes entre ces différentes sources, sur une période de quelques mois (3 mois ?) (11). En effet, des moyennes sur des durées plus longues risqueraient d’être déconnectées du marché. Ainsi, à titre d’exemple, un chiffre arrêté en juillet 2006 (sur la base d’estimations du 1er semestre 2006) a peu de chance d’être pertinent en avril 2007. En effet, depuis janvier 2006 le CAC 40, le Dow Jones et le S&P500 ont progressé de 16 à 19 % sans que les prévisions de résultats aient été révisées de cette ampleur. Parallèlement, les taux de l’argent sans risque ont monté sur la période en Europe de 80 points de base et de 45 points de base aux Etats-Unis, induisant une baisse de la prime de risque depuis cette période de l’ordre de 70 points de base.

Enfin nous sommes attristés de constater que des acteurs nouveaux dans le domaine de la finance, en particulier des experts en valorisation, trouvent utile de se réfugier derrière des études de primes historiques pour leurs travaux d’évaluation au seul prétexte qu’elles existent et qu’elles peuvent être montrées à un juge en cas de besoin. Comme si depuis 40 ans, d’autres, déjà cités dans cet article, ne faisaient pas l’effort de la recherche et de la rigueur intellectuelle dans ce domaine.

Ainsi un expert ne se grandit pas quand il retient en 2007, ne varietur, une prime de 5% basée sur une moyenne d’un échantillon de 30 études :

Tableau : Les 150 plus grands groupes non cotés

Recherche : Concentration et rentabilité

Sauf à considérer qu’il existe un comportement irrationnel des investisseurs en défaveur des secteurs les moins concentrés (expliquant le prix plus faible des actions de ce secteur et donc leur rentabilité plus élevée), ce lien entre concentration du secteur et rentabilité des actions est dû à un risque plus élevé des entreprises des secteurs les moins concentrés.

La théorie propose principalement deux arguments :

- suivant Schumpeter, l’innovation se fait par un processus de destruction créatrice : elle a lieu dans des secteurs peu concentrés, avec une forte concurrence. L’innovation est risquée et ce risque doit être rémunéré pour les investisseurs. Ainsi, si les actions des secteurs peu concentrés sont plus risquées, c’est parce que les entreprises de ces secteurs sont plus innovantes.

- l’autre explication vient de la capacité de réaction aux chocs : si un secteur est très concentré, c’est peut-être qu’il existe des barrières à l’entrée. Dans ce cas, les entreprises de ce secteur (en particulier celles en position dominante) ont une meilleure capacité de réaction aux chocs de demande par l’ajustement des prix. Moins risquées, elles justifient une rémunération plus faible.

L’étude empirique porte sur les actions cotées sur les grandes places boursières américaines (NYSE, Amex et Nasdaq) entre 1963 et 2001. Les actions des entreprises des 20% de secteurs les plus concentrés obtiennent des rentabilités de 4% inférieures à celles des 20% les moins concentrés. Il est particulièrement notable que ce critère de concentration s’ajoute (et ne se substitue pas) à ceux de la valorisation (book-to-market) ou de la taille de l’entreprise, depuis longtemps identifiés comme des critères de rentabilité. Il y a donc bien un effet spécifique à la concentration du secteur.

Q&R : Qu'est-ce qu'une Vendor due diligence (VDD) ?

Que couvre la VDD ?

Une VDD couvre en général des aspects :

Quels sont les objectifs recherchés ?

Côté vendeur, une VDD permet de prendre du recul par rapport à l’entreprise à céder, de mieux la connaître et de mettre en place rapidement les correctifs qui s’imposent avant de lancer le processus de cession : formalisation de contrats oraux, acquisition des participations minoritaires dans les filiales contrôlées, mise en place de procédures… Bref, une certaine mise au carré en plus d’un approfondissement de la connaissance de l’entreprise préparant la négociation de cession de contrôle. Il s'agit également d'éviter de se trouver en position de faiblesse dans la phase de négociation face à un acheteur qui aurait été le premier à détecter un problème non vu du vendeur.

Côté acquéreur– y compris ses conseils et pourvoyeurs de fonds -, la VDD facilite l'étude du dossier, surtout si l'acquéreur a un profil financier et qu’il ne connaît pas le secteur d’activité de l’entreprise. Le document de présentation de l’entreprise - "l’info memo" dans le jargon des jeunes banquiers d’affaires - dont la rédaction s’appuiera beaucoup sur la VDD, en sera plus précis et pertinent.

Elle a enfin pour but de crédibiliser le processus de cession, surtout auprès des fonds qui ont mis en place des procédures d’acquisition de type industriel, dans lesquelles la VDD est devenue un passage obligé. Celle-ci peut, en fonction des circonstances, réduire voire éliminer les due diligences comptables et juridiques complémentaires de l’acheteur avant la finalisation de l’acquisition.

Elle a enfin pour but de crédibiliser le processus de cession, surtout auprès des fonds qui ont mis en place des procédures d’acquisition de type industriel, dans lesquelles la VDD est devenue un passage obligé. Celle-ci peut, en fonction des circonstances, réduire voire éliminer les due diligences comptables et juridiques complémentaires de l’acheteur avant la finalisation de l’acquisition.

Au prix d’un travail en amont souvent lourd et fastidieux (de 2 à 5 mois) qui passe nécessairement par une collaboration forte de la direction de l’entreprise, des opérationnels, des comptables et de ses juristes, la VDD permet d’accélérer le processus de découverte de l’entreprise par l’acheteur puis la négociation, deux phases qui ne doivent pas durer trop longtemps.

À qui s'adresse la VDD ?

La VDD est communiquée aux candidats acheteurs qui ont franchi le premier tour de la procédure sous la forme d’un rapport préliminaire, à condition qu’ils reconnaissent que l’auteur de la VDD n’a aucune obligation à leur égard s’ils ne deviennent pas l’acquéreur de l’entreprise à céder. Quand l’acheteur final est sélectionné, la version finale de la VDD lui est remise, pour autant qu’il signe une reliance letter par laquelle il accepte les termes de la mission confiée par le vendeur. L’acheteur obtient alors les mêmes droits que le vendeur à l’égard de l’auteur de la VDD.

Autre : Les 100 mots de la finance

Le résultat est un petit ouvrage de 128 pages (collection Que sais-je ?) qui peut se lire de l’alpha à l’oméga puisque l’auteur a eu la bonne idée de ne pas adopter une présentation alphabétique, mais thématique dont les différentes parties s’enchaînent avec élégance et dont le tout peut constituer le bréviaire en finance de l’honnête homme du 21ème siècle : l’économie malade de la finance ? Que nous disent les marchés ? Valoriser et créer de la valeur. Organiser les contre pouvoirs financiers de l’entreprise. Comme repasser le mistigri ? Dis-moi comment tu gères ? Sur quel terreau ?