La Lettre n°18 de Avril 2003

Actualités : Besoin en fonds de roulement et endettement financier : où mettre la frontière ?

Cette évolution est d’autant plus fâcheuse que la distinction entre dettes et BFR devient cruciale :

puisque les méthodes d’évaluation tant par l’actualisation des flux de trésorerie disponibles que par les multiples mettent l’accent sur la valeur de l’actif économique à laquelle on retranche la valeur des dettes pour obtenir la valeur des capitaux propres (2) ;

puisque les contrats de prêt sont quasiment systématiquement accompagnés de clauses limitant le montant des dettes à un pourcentage des capitaux propres ou de l’excédent brut d’exploitation (3).

Seuls les naïfs croiront que ces deux évolutions n’expliquent pas pour partie la porosité actuelle de la frontière entre dettes et BFR ...

Rappelons d’abord que le caractère saisonnier d’une activité implique un décalage dans le processus de production entre les achats, la production et les ventes. Le besoin en fonds de roulement varie donc au cours de l’année, se gonflant puis se dégonflant.

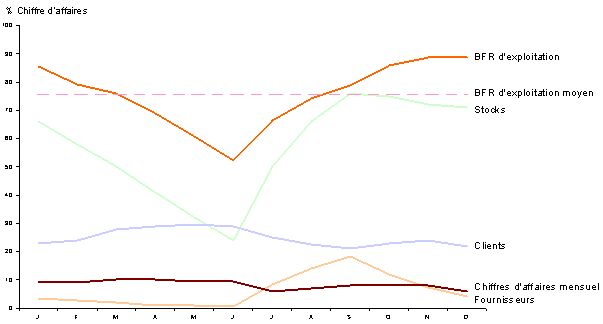

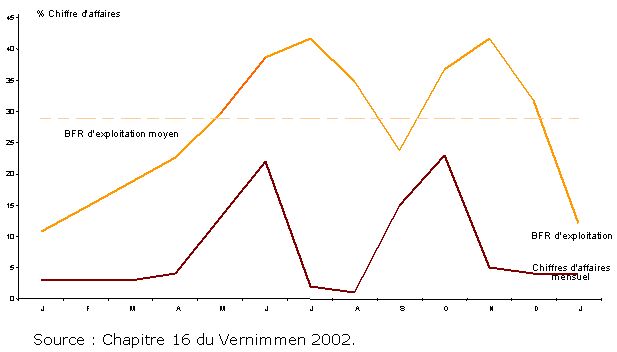

Les graphiques suivants permettent de constater que, lorsque l’activité est fortement saisonnière, le besoin en fonds de roulement l’est aussi même s’il ne se dégonfle jamais totalement. Ainsi dans la conserve de légumes et dans la fabrication d’imperméables, il y a toujours un niveau minimum de stocks à conserver pour assurer la soudure avec le cycle de production suivant.

Évolution mensuelle du besoin en fonds de roulement

Un analyste externe risque de confondre le BFR apparaissant au bilan et le BFR moyen.

N’oublions pas en effet que les 30% environ d’entreprises qui clôturent leur exercice à une date autre que le 31 décembre : le 30 septembre dans le vignoble bordelais, le 30 avril chez les loueurs automobiles antillais… ont choisi ces dates parce que le besoin en fonds de roulement qui apparaîtra au bilan est alors au plus bas de l’année ainsi que la dette qui le finance.

Pour une entreprise avec une activité saisonnière, l’écart entre le BFR moyen et le BFR calculé au bilan est ajouté algébriquement à la dette.

De son coté, l’entreprise en difficulté tirera au maximum sur son crédit fournisseur qui aura alors un caractère atypique. Il faut donc redresser dans le calcul du BFR à partir du bilan tout le crédit fournisseur excédentaire par rapport à la normale. De même, il sera nécessaire d’éliminer du calcul du BFR permanent un stock spéculatif important constitué à la clôture d’un exercice pour profiter, par exemple, du bas prix d’une matière première. Enfin, nous avons vu des entreprises qui en fin d’année payaient d’avance leurs fournisseurs pour réduire le montant des disponibilités apparaissant au bilan de clôture selon le principe qu’il vaut mieux faire pitié qu’envie ! Dans ce cas, ce n’est plus du besoin en fonds de roulement mais un placement de trésorerie.

Une façon simple de détecter un niveau de dettes à la clôture du bilan qui ne correspond pas à une moyenne annuelle est de rapporter les frais financiers nets des produits financiers à l’endettement financier et bancaire net des disponibilités et des valeurs mobilières de placement. Si ce taux d’intérêt ainsi calculé est proche d’un taux de marché, alors l’endettement apparaissant au bilan de clôture est proche de l’endettement moyen, sinon ce n ’est pas le cas.

Quelque soit le point de vue du financier (actionnaire, prêteur, conseil, …) nous lui conseillons de raisonner non pas en termes juridiques ou comptables mais en termes de BFR moyen, normatif qui reconstitue l’actif économique normal pour la bonne exploitation de l’entreprise.

C’est ce que le financier doit s’efforcer de déterminer. Il évitera ainsi en achetant une entreprise que le vendeur ait tiré sur le crédit fournisseur pour réduire les dettes à la date de référence de la transaction augmentant d’autant le prix d’acquisition qui est calculé le plus souvent comme une valeur de l’actif économique sur laquelle il y a eu accord, moins le montant de la dette à la date de référence. Appelons un chat un chat. Toute dette d’exploitation qui, à la date de référence, est impayée alors que le délai de paiement normal est passé est une dette financière.

Avec cette règle simple et de bon sens, on en déduit que :

-

Les créances titrisées : la titrisation peut être un mode de financement astucieux qui peut abaisser le coût de financement de l’entreprise puisque l’investisseur court alors un risque bien précis et isolé pour lequel il est prêt, de ce fait, à payer un prime ou qui permette à l’entreprise d’avoir accès à une nouvelle source de fonds quand d’autres se ferment (cf. Altran qui titrise son poste clients pour faire face à une crise de liquidités). Mais croire que l’endettement de l’entreprise s’est réduit d’autant est un leurre. Elle a simplement vendu avant son échéance normale un actif d’exploitation.

La reconstitution de l’actif économique normal de l’entreprise conduit à inscrire le montant titrisé au poste clients et parmi les dettes. Les frais de titrisation (cession des créances à un prix inférieur à leur nominal) ne font-ils pas partie des charges financières ? C’est là le traitement qui est appliqué depuis des années aux effets escomptés non échus.

Que la titrisation soit sans recours n’y change rien puisque l’on cherche à reconstituer le BFR normal et non pas le risque de devoir ou pas restituer une partie des fonds touchés si certains clients sont insolvables. Le même raisonnement s’applique au factoring.

- Les cessions bail : plus d’une fois avons nous entendu des groupes nous dire « en cédant mes immobilisations d’exploitation pour 100 et en les relouant à un loyer de 9 %, j’améliore la valeur de mes capitaux propres puisque mon actif économique est valorisé 8 fois l’excédent brut d’exploitation (4) ». C’est arithmétiquement juste, mais quelle erreur financière !

Car y a-t-il une raison d’appliquer le même multiple à une société qui est devenue plus risquée en raison des débours fixes de trésorerie que représentent les loyers qui n’existaient pas auparavant ? Aucune comme le montre un raisonnement en terme de flux. Les loyers sont donc des dettes de nature financière et non des dettes d’exploitation.

La plupart des prêteurs ne s’y trompent pas puisqu’ils calculent les ratios d’endettement maximum en capitalisant les loyers et en raisonnant sur un excédent brut d’exploitation avant loyer (EBITDAR, R pour rent, en franglais).

- Les provisions pour retraite : au passif du bilan, elles représentent la valeur actuelle des engagements futurs bruts. Sous déduction des éventuels actifs affectés à la couverture de ces engagements, on obtient la valeur actuelle nette. Au compte de résultat, la variation des provisions pour retraite correspond :

- à des frais financiers liés à la revalorisation annuelle des obligations déjà provisionnées liée au passage du temps et aux produits des éventuels actifs de couverture ;

- au provisionnement des droits acquis pendant l’exercice par le personnel en place, net des reprises de provisions qui correspondent aux paiements de l’exercice aux retraités actuels (5). C’est donc un élément de frais de personnel.Si les provisions nettes des éventuels actifs de couverture correspondent à des dettes, la logique veut que la fraction des dotations annuelles correspondant aux frais financiers dus à la revalorisation temporelle annuelle ne fasse pas partie, financièrement, du résultat d’exploitation mais des charges financières.

- Les provisions pour restructurations ou litiges : pour bien comprendre le problème, il nous faut revenir à la définition du besoin en fonds de roulement. Le BFR est un décalage de trésorerie dû à l’écart qui sépare le paiement des charges d’exploitation et la réception des paiements des clients.

Une provision pour restructurations ou litiges non récurrents participe-t-elle à l’exploitation ? Non, c’est un débours de trésorerie qui va améliorer le processus d’exploitation (pour produire plus et / ou moins cher), c’est en quelque sorte un investissement. Ce n’est donc pas un élément de BFR mais une dette de nature financière.

Si l’enjeu en vaut la peine, elle pourra être actualisée et les frais financiers implicites retirés du résultat d’exploitation pour rejoindre le résultat financier.

Si cette provision pour restructuration est récurrente, cas de certains grands groupes, le diagnostic est-il différent ?

Nous ne le pensons pas. Il s’agit simplement d’une série « d’investissements de maintien ». En revanche, une provision pour congés payés serait à rattacher au BFR.

Notre lecteur l’aura bien compris, dans ce domaine touffu qui sépare la dette d’exploitation de la dette financière, la traditionnelle distinction « porte un intérêt ou pas » ne permet plus de séparer le bon grain de l’ivraie. Nous lui suggérons plutôt de s’acharner à toujours rechercher l’actif économique normal dans sa consistance : propriété, durée usuelle de crédit fournisseurs/clients, niveaux de stocks normaux, afin de pouvoir efficacement séparer les éléments du BFR des éléments des dettes bancaires et financières nettes.

***

Nouveau sur le site www.vernimmen.net

Le texte de la conférence « Quel regard les financiers portent-ils sur la comptabilité ? » donnée le 23 avril à l'association IMA par Pascal Quiry et Yann Le Fur, est désormais disponible sur le site www.vernimmen.net. Cliquez ici pour y accéder directement.

(2) Pour plus de détails, voir le chapitre 48 du Vernimmen 2002.

(3) Pour plus de détails, voir le chapitre 39 du Vernimmen 2002.

(4) La dette est réduite de 100, hors le coût fiscal de la cession ; l’EBE l’est de 9 % x 100 = 9 ; l’actif économique perd 9 x 8 = 72 de valeur, mais les capitaux propres valent 100 - 72 = 28 de plus.

(5) Pour plus de détails, voir le chapitre 9 du Vernimmen 2002 ou la Lettre Vernimmen.net de novembre 2002.

Recherche : La pratique des choix de financement en Europe

Les résultats obtenus permettent de mieux comprendre les comportements des firmes européennes et de mesurer la distance entre le cadre conceptuel défini par la finance d’entreprise et les pratiques des firmes.

Concernant la décision de recourir à la dette, les directeurs financiers européens privilégient la flexibilité financière et souhaitent que leur entreprise conserve une capacité de financement quelles que soient les conditions économiques. Le maintien du niveau de rating de la dette est un critère essentiel, particulièrement pour les grandes entreprises. Le principe de l’égalité de la durée de vie des actifs et des passifs est également central pour de nombreux dirigeants.

Enfin, les directeurs financiers considèrent que certaines périodes sont privilégiées pour émettre de la dette : en cas d’anticipation de baisse des taux, de la dette à court terme sera émise avant de la refinancer plus tard par de la dette à long terme dont le coût devrait avoir baissé si l’anticipation est juste.

D’autres dimensions de l’endettement reposant sur des problématiques théoriques et analysant la dette comme une contrainte ou un signal transmis aux marchés financiers ou aux clients/fournisseurs ne sont pas citées comme des critères majeurs par les dirigeants.

Concernant l’émission d’actions, les directeurs financiers européens sont particulièrement attentifs à la dilution du bénéfice par action (ce qui, n’est d’ailleurs pas en accord avec les enseignements de la théorie financière) et au respect d’un ratio capitaux propres/dette. Le « timing » de l’émission est également un facteur déterminant pour recourir à une augmentation de capital conformément aux réflexions de M. Becker et J. Wurgler (2).

Concernant l’émission d’obligations convertibles, les directeurs financiers se montrent particulièrement sensibles à la question du coût apparent et à l’existence d’une option de conversion.

L’étude de F. Bancel et U. Mitoo permet également de comparer les réponses des directeurs financiers européens et de leurs homologues américains. Il est intéressant de constater que la hiérarchie des réponses est identique entre l’Europe et les Etats-Unis : les directeur financiers américains et européens ont dû suivre les mêmes cours de finance … (3).

En revanche, il existe des différences notables d’approches entre les pays européens et cela sur de nombreux critères. Par exemple, le Royaume-Uni et l’Irlande semblent moins concernés par la flexibilité financière et le respect de certains ratios cibles en matière d’endettement que les pays d’Europe continentale.

(2) Voir la Lettre Vernimmen.net de février-mars 2002.

(3) Voir la recherche de J. Graham et C. Harvey présenté dans la Lettre Vernimmen.net de juillet 2001.

Q&R : Les spécificités de l'analyse financière des comptes consolidés

Globalement, l’analyse financière des comptes consolidés est comparable à celle des comptes sociaux. Le plan type d’analyse financière que nous recommandons ne diffère pas qu’il s’agisse de comptes individuels ou de comptes consolidés (1). Cependant, certains postes n’existent que dans les comptes consolidés ; l’analyse financière de ces comptes nécessite de les comprendre et d’y prêter une attention particulière.

Les écarts d’acquisitions (goodwill) qui correspondent à la différence entre la valeur d’acquisition d’une société et ses capitaux propres (réévalués). Le traitement comptable du goodwill varie sensiblement suivant les principes comptables (non amorti, amorti sur une durée de 5 à 40 ans, imputé sur les capitaux propres). En analyse financière le principal problème posé réside dans le calcul des rentabilités : une société qui a imputé un goodwill sur ses capitaux propres, par exemple par la technique de la mise en commun d’intérêts (2), ou qui l’a fortement déprécié, pourra afficher des rentabilité gonflées (ayant réduit le montant des capitaux propres et donc des capitaux investis).

Les sociétés mises en équivalence. La mise en équivalence est une méthode de consolidation pour les filiales sur lesquelles la maison mère exerce une influence notable (généralement quand le pourcentage de détention est compris entre 20 et 50%). Sans rentrer dans les détails, la mise en équivalence revient à réévaluer au bilan la participation à hauteur des capitaux propres de la filiale. Au compte de résultat, la mise en équivalence permet de comptabiliser la quote part de résultat en lieu et place des dividendes reçus. Les sociétés mises en équivalence posent les problèmes suivants :

- calcul des rentabilités : les résultats des sociétés mises en équivalence ne sont pas inclus dans le résultat d’exploitation consolidé, si l’on calcule l’actif économique comme actif immobilisé + besoin en fonds de roulement, la rentabilité économique devient fausse !

- l’appréhension des flux : les résultats des sociétés mises en équivalence ne sont pas appréhendés par la société (qui ne perçoit que les dividendes), le tableau des flux de trésorerie consolidé en tient bien compte.

Les intérêts minoritaires. Les intérêts minoritaires sont issus de l’intégration globale de sociétés dans lesquelles la société mère ne détient pas 100% du capital. Au compte de résultat, les intérêts minoritaires représentent la fraction du résultat net global revenant aux actionnaires minoritaires de ces filiales ; au bilan, il s’agit de la quote part des capitaux propres leur revenant. Les intérêts minoritaires sont considérés différemment suivant que l’analyse financière est réalisée pour évaluer la solvabilité de la société (point de vue du créancier) ou dans le but de valoriser les capitaux propres (point de vue de l’actionnaire).

Pour le créancier, les intérêts minoritaires renforcent effectivement la solvabilité du groupe. Il s’agit alors effectivement de capitaux propres.

Mais les intérêts minoritaires “ n’appartiennent ” pas à l’actionnaire de la société mère, il convient donc de les exclure des capitaux propres dans une optique de valorisation.

Enfin, il convient de noter que les principes comptables qui s’appliquent aux comptes consolidés peuvent différer de ceux utilisés pour établir les comptes sociaux, souvent fortement conditionnés par des préoccupations fiscales.

Ainsi en France, le crédit-bail et les effets escomptés non échus seront la plupart du temps réintégrés dans les comptes consolidés qui font apparaître des impôts différés inconnus en comptes sociaux.

(2) Voir Chapitre 8 du Vernimmen 2002.