La Lettre n°23 de Octobre/Novembre 2003

Actualités : Bêta des capitaux propres, Bêta de l’endettement et Bêta de l'actif économique

Le coefficient ß d’une action mesure la sensibilité de son cours à l’évolution du marché en général représentée par un indice de type SBF 120 ou Eurostoxx 50. Il sert pour déterminer le coût des capitaux propres de l’entreprise cotée (1) ou non, et sur cette base, celui de l’ensemble de ses ressources financières, appelé le coût du capital.

Le coefficient ß historique (2) est obtenu arithmétiquement par la régression des taux de rentabilité de l’action contre les taux de rentabilité du marché :

taux de rentabilité de l’action = constante + ß x taux de rentabilité du marché

Dès lors, le ß est égal à la co-variance des rentabilités de l’action et du marché divisé par la variance de la rentabilité du marché.

La régression doit être effectuée sur une durée suffisamment longue pour être statistiquement significative ; mais pas trop longue non plus pour être encore représentative de la situation actuelle de l’entreprise et non de sa situation passée qui a pu évoluer au cours du temps. Une période de deux ans semble un bon compromis d’autant qu’elle permet d’échapper à la perturbation de la bulle Internet qui fausse considérablement les calculs (3).

Le choix de la périodicité du calcul (doit-on prendre des rentabilités quotidiennes, hebdomadaires ou mensuelles ?) est également question d’équilibre. Sur une période trop courte (quotidienne), le cours ne s’ajuste pas forcément (ceci d’autant plus que l’action est peu liquide), sur une période trop longue (le mois), le calcul ne permet pas d’avoir suffisamment de données. Nous conseillons donc de retenir une périodicité hebdomadaire.

Le coefficient de détermination (le R2) indique la fraction de la rentabilité de l’action qui est expliquée par la rentabilité du marché est un indicateur de qualité de premier ordre. Inférieur à 0,3 (c’est à dire que la rentabilité de l’action est expliquée à moins de 30 % par la rentabilité du marché), il permet difficilement de considérer comme nécessairement fiable le résultat du calcul et doit conduire à réfléchir aux déterminants économiques, et non arithmétiques, du coefficient ß.

Les déterminants économiques du coefficient ß

Le coefficient ß mesure la sensibilité relative de l’action, donc de l’entreprise et de ses cash flows par rapport au marché, c’est à dire à la conjoncture économique. Avant de se lancer dans le calcul arithmétique, nous conseillons de réfléchir aux caractéristiques de l’entreprise qui vont déterminer son coefficient ß :

- la structure des coûts, entre coûts fixes et coûts variables. Plus les coûts fixes sont élevés, plus l’entreprise est sensible à la conjoncture et plus son ß est élevé ;

- la sensibilité à la conjoncture économique : certains secteurs démultiplient structurellement les variations de l’activité économique générale comme le transport, le bâtiment (ß élevé) ; d’autres, au contraire, les atténuent comme la fabrication de fromages (ß faible) ;

- la visibilité de l’activité : entre un propriétaire d’immeubles loués dans le cadre de baux 3-6-9 et un fabricant d’avions de combat, il y a tout un monde en matière de prévisibilité de l’activité et donc des ß très différents, faibles pour l’immobilier, forts pour l’avionneur ;

- la structure financière : plus l’entreprise est endettée, plus elle a de frais financiers qui sont autant de coût fixes élèvant sa sensibilité à la conjoncture et donc son ß ;

- le taux de croissance des résultats : plus le taux de croissance des résultats est élevé, plus le ß sera élevé. En effet, dans ce cas, l’essentiel de la valeur de l’entreprise s’explique par des flux éloignés dans le temps, donc très sensibles à toute variation du marché.

Cette réflexion préalable évitera bien des erreurs grossières, la plus fréquente étant de se fier aveuglément au résultat d’un calcul arithmétiquement dénué de sens économique et financier. Si le ß calculé pour un fabricant de micro-processeurs est de 0,8, le chiffre peut être juste arithmétiquement, il est financièrement faux : métier à coûts fixes élevés (amortissements très lourds, frais financiers), fortement sensible à la conjoncture économique. Son coefficient ß est certainement supérieur à l’unité. Excel peut aider à calculer un ß mais il ne réfléchit pas à votre place (4) !

Le ß «déléveragé»

Lorsqu’une entreprise n’est pas cotée et que l’on cherche à déterminer son coût du capital, soit pour l’évaluer, soit pour servir de taux de rentabilité minimum en matière de choix d’investissement, on déterminera d’abord le ß d’entreprises comparables. Celles-ci, situées dans le même secteur d’activité n’ont pas nécessairement la même structure financière que celle de l’entreprise étudiée, d’où un biais. Pour le neutraliser, on calcule des ß dits “ déléveragés ” qui correspondent au ß de l’entreprise, hors impact de sa structure financière. Autrement dit, il s’agit du ß de l’actif économique, c’est le second ß de cet article.

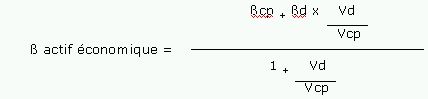

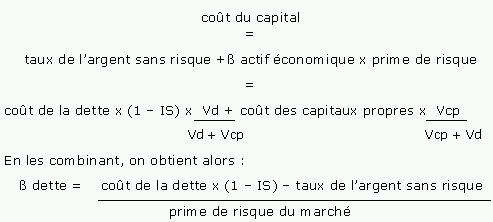

Classiquement, il est ainsi calculé :

IS est le taux d’impôt sur les sociétés, Vd la valeur de l’endettement net et Vcp celle des capitaux propres.

Ce mode de calcul du ß de l’actif économique repose cependant sur deux hypothèses très fortes, posées par Franco Modigliani et Merton Miller dans leur article de 1963 :

- l’entreprise s’endette au taux de l’argent sans risque, et ce quelle que soit sa structure financière ;

- la valeur de l’actif économique de l’entreprise endettée est égale à celle de l’entreprise non endettée plus la valeur de l’économie d’impôt (due à la déductibilité fiscale des intérêts) calculée comme le montant de l’endettement net multiplié par le taux d’IS.

Ces deux hypothèses simplifient l’équation de détermination du ß de l’actif économique mais n’ont pas de réalité économique. Elles pouvaient être acceptées dans le cadre d’un article de recherche en 1963 quand les moyens de calculs étaient encore rudimentaires, elles ne nous paraissent plus acceptables aujourd’hui.

La première parce que chacun sait qu’une entreprise, même notée AAA ne s’endette pas au taux de l’argent sans risque (Nestlé noté AAA a un coût de la dette supérieure à 0,3 % au taux sans risque) sans parler de l’entreprise notée BBB (cas de Lafarge qui s’endette à 0,55 % au dessus du taux sans risque) ou de celle notée B (1,26 % au dessus comme Alcatel).

La seconde parce que les travaux de recherche ont montré que la valeur de l’économie d’impôt, quand elle existe ce qui est contesté, dépasse à peine quelques pour cents (5) une fois déduite la valeur actuelle et probabilisée des coûts de faillite que l’endettement induit.

Notre position

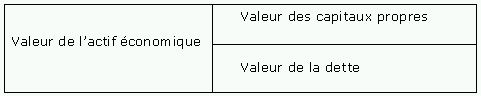

Pour notre part nous suggérons de raisonner de la façon suivante. La valeur de l’actif économique étant égale à la valeur des capitaux propres plus la valeur de l’endettement net,

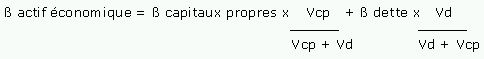

Le ß de l’actif économique est égal à la moyenne pondérée par les valeurs des ß des capitaux propres et de l’endettement net :

On découvre ici un troisième ß qui est celui de l’endettement net et qui correspond, à l’instar du ß des capitaux propres, à la sensibilité de la valeur de la dette aux fluctuations du marché. Il sera peu différent de 0 pour la plupart des dettes et plus élevé, sans néanmoins jamais dépasser le ß de l’action (c’est à dire des capitaux propres), pour des dettes dont le remboursement est douteux.

La formule précédente peut ainsi être réorganisée :

Par rapport à la formule classique, on remarque naturellement l’absence du facteur (1 – taux d’IS) puisque nous ne pensons pas que l’endettement permet en lui-même, de créer de la valeur sinon il y aurait longtemps que des firmes aux excellentes performances opérationnelles et qui ne craignent pas la faillite comme Toyota, L’Oréal, Nestlé, Total, … se seraient endettées pour abaisser leur coût du capital, or elles ne l’ont pas fait...

On remarque aussi la présence du ß de l’endettement puisque l’on ne considère plus l’entreprise comme capable de s’endetter à un taux d’intérêt constant et égal au taux de l’argent sans risque quelle que soit sa structure financière.

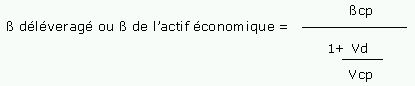

Lorsque l’endettement est négligeable, la formule du ß «délévéragé» se simplifie en :

Lorsque la dette est significative, il convient de ne pas négliger le ß de la dette comme cela est actuellement quasi systématiquement le cas en pratique. Ce faisant, on sous estime le ß de l’actif économique qui pré-existe en quelque sorte au ß des capitaux propres et au ß de l’endettement, et donc le coût du capital. C’est le choix de la structure financière qui détermine le ß des capitaux propres et le ß de l’endettement à partir du ß de l’actif économique et non l’inverse. Ce n’est que pour des raisons de calcul que le ß de l’actif économique est présenté comme la moyenne pondérée du ß des capitaux propres et du ß de la dette, mais il faut bien comprendre qu’il leur préexiste.

Dès lors, prendre pour nul le ß de la dette revient à oublier une partie de la volatilité de l’actif économique est supportée par les créanciers et est donc “ absorbée ” par l’endettement sans se retrouver dans le ß des capitaux propres.

Le calcul du ß de la dette

Se pose alors le problème du calcul du ß de l’endettement qui peut être mené de trois façons :

- la première consiste tout simplement à faire une régression linéaire des rentabilités de la dette contre celles du marché ;

- la seconde pourrait consister à attribuer un peu forfaitairement un coefficient ß à chaque niveau de rating. Une dette notée AAA aurait un ß de 0, une notée AA aurait un ß de 0,05, etc... Cette table reste à établir ;

- la troisième consiste à partir des deux équations suivantes :

Ainsi dans des conditions de marché actuelles, une entreprise qui aurait un coût de la dette de 5 % (correspondant pour une dette à moyen terme à une notation BBB), alors que le taux de l’argent sans risque est de 2 %, le taux d’impôt de 35 % et la prime de risque de 6 %, aurait un ß de la dette de 0,21.

(2) Les modèlés d’évaluation des actifs (MEDAF) sont basés sur des bêta anticipés, mais le bêta historique est généralement retenu comme meilleure approximation du bêta anticipé.

(3) Voir la Lettre Vernimmen.net de mars 2003.

(4) Un modèle de calcul de ß est disponible sur le site www.vernimmen.net, icône outil.

(5) Voir le chapitre 38 du Vernimmen 2002.

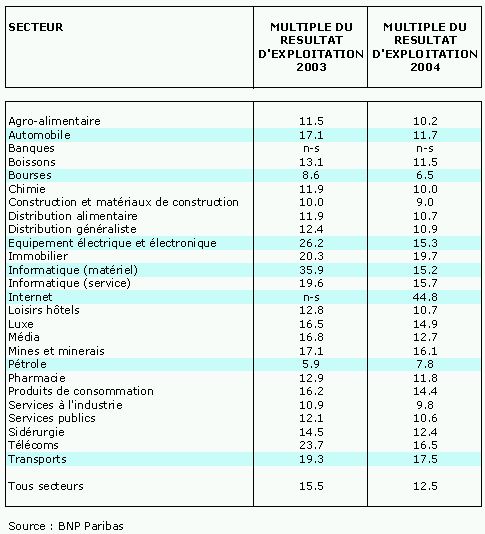

Tableau : Les multiples du résultat d’exploitation en Europe

Les anticipations du marché sont actuellement à une forte amélioration des résultats d’exploitation des groupes européens en 2004, sous l’effet de la fin des restructurations de certains secteurs (automobile, équipements électriques et électroniques, matériel informatique, télécoms), de l’arrivée aux profits d'autres secteurs (Internet), ou d’un effet cycle (transport).

Seul le secteur du pétrole devrait connaître une baisse de ses résultats comme en témoigne un multiple du résultat d’exploitation 2004 plus faible que celui de 2003.

Avec un multiple du résultat d’exploitation 2004 au plus bas (6,5), le secteur des bourses ne semble pas être crédité de beaucoup de perspectives de croissance, alors que leurs résultats sont très liés aux volumes et au niveau des cours. Est-ce une nouvelle illustration des cordonniers mal chaussés ou l’indice d’un doute sur la pérennité de la reprise boursière ?

Recherche : Retour sur l’ascension et la chute des valeur Internet

Ce phénomène Internet a intrigué un grand nombre de chercheurs, parmi lesquels E. Ofek, et M. Richardson (1), qui utilisent un modèle à agents hétérogènes confrontés à un certain nombre de restrictions pour expliquer la montée puis la chute des cours des sociétés Internet.

Plus précisément, ces deux auteurs axent leur démonstration autour de trois séries d’arguments :

- tout d’abord, l’existence de restrictions de ventes à découvert sur les actions,

- ensuite, l’hétérogénéité des investisseurs (privés et institutionnels),

- enfin, l’expiration des contrats de lock-up (2).

- Pour expliquer la montée exceptionnelle des cours puis leur maintien pendant un certain temps à un niveau très élevé, les auteurs utilisent les deux premiers arguments.

Le point de départ de leur démonstration est un constat : même si les acteurs supposés rationnels (investisseurs institutionnels) disposaient de liquidités, ils ne les ont pas mobilisées pour intervenir. Pourquoi ?

Parce qu’ils ne pouvaient pas faire ce qu’ils auraient souhaité faire : vendre à découvert (3) pour profiter de la surévaluation des cours et ce faisant la corriger. En effet, le coût de l’emprunt de ces titres (pour les vendre à découvert) était nettement supérieur à celui des titres de sociétés non internet. Dans le même temps, la parité call/put sur le marché des options n’était pas respectée, ce qui constitue un autre indice de l’existence des restrictions sur les positions courtes.

En effet, il n’y avait pas d’actionnaires prêts à prêter leurs titres pour que les investisseurs qui pensaient que le cours des actions internet était surévalué puissent les vendre à découvert. Dès lors, les acteurs qui avaient des anticipations pessimistes ont été évincés du marché. Il ne restait plus que les agents optimistes, ce qui a contribué à faire monter les cours.

Dans un second temps, les auteurs mobilisent l’hypothèse d’hétérogénéité des investisseurs pour mettre en perspective l’importance du déséquilibre qui a affecté les titres internet. E.Ofek, et M.Richardson remarquent en effet, en utilisant comme indice de présence des investisseurs institutionnels le volume d’échange de blocs d’actions sur le marché des valeurs internet, que ces derniers étaient beaucoup moins nombreux que les investisseurs privés. Ils n’ont donc pas pu exercer le rôle de force de rappel qu’ils exercent normalement en vendant des titres, et les cours ont continué de grimper.

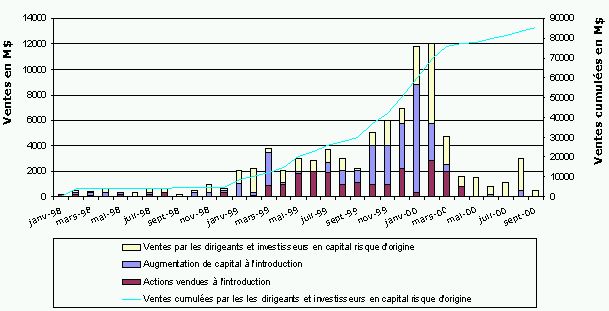

- Pourquoi le mouvement s’est-il alors brutalement renversé dès le début du second trimestre 2000 ?

Parce que la plupart des contrats de lock-up des actionnaires et dirigeants de ces sociétés sont venus à échéance précisément à cette période. Ces actionnaires, qui connaissaient bien les caractéristiques financières de leur société, se sont empressés de vendre leurs actions et l’afflux de papier a alors facilité les ventes à découvert accélérant le retour à des niveaux de valorisation plus réalistes.

La fin de la récréation avait sonné !

***

La morale de ce travail de recherche est double :

- des engagements de lock-up destinés à protéger l’investisseur en évitant qu’une trop grande quantité de titres n’arrive sur le marché peu de temps après l’introduction en bourse peuvent aussi avoir des effets pervers en limitant les interventions de certains investisseurs ;

- il est toujours possible de rationaliser l’irrationnel...

(2) Lorsqu’une entreprise s’introduit en bourse, 15 % à 25 % des actions sont en général placées dans le public. La vaste majorité des actions reste détenue par les dirigeants de l’entreprise et/ou les investisseurs en capital risque. Le contrat de lock-up précise alors la durée pendant laquelle ces actionnaires n’ont pas le droit de vendre leurs actions. Cette période dure en général 180 jours.

(3) Voir les Lettres Vernimmen.net de juin et juillet 2003 pour plus d’éléments sur les ventes à découvert.

Q&R : La structure financière s’apprécie-t-elle en comptes sociaux ou consolidés ?

Dans une optique de liquidité, notre lecteur devra être particulièrement vigilant à la structure du groupe. La situation à éviter étant naturellement celle d’une maison mère endettée avec des filiales qui ne le sont pas et qui ne remontent ou ne peuvent remonter qu’une partie de leur cash flows sous forme de dividendes à la maison mère. Celle-ci ne peut alors faire face aux charges de sa dette qu’en cédant progressivement des actifs dans des conditions de valorisation qui peuvent devenir non optimum. On retrouve ici l’exemple malheureusement bien connu de Vivendi Universal dont le problème n’a jamais été un problème de solvabilité mais de liquidité. Heureusement ce sont les moins douloureux à résoudre.

Ainsi dans une optique de liquidité, l’analyse de l’endettement social versus l’endettement consolidé devient primordiale.

(2) Voir le chapitre 53 du Vernimmen 2002.